CFAという資格を調べた際に…

- 具体的にどういった資格なのか?

- 取得するには何をすべきか?

- 将来的にどんなキャリアが作れるのか?

こういった部分が気になると思います。

CFAに関する情報はいくつかありますが、具体的な内容は書かれているものの、イマイチ要点が把握しづらかったりします。

そこで今回は…

- CFAはどんな資格か?

- 具体的な受験情報や勉強方法

- 取得した場合の将来的なキャリア

こういった部分を重点的に解説していきたいと思います。取得の際にぜひ、参考にしてみてください。

コンテンツ

CFAとは?米国の証券アナリストの資格!

CFAは米国証券アナリストの資格です。また、資格の特徴としてはFinTech(フィンテック)が学べるという点が挙げられます。

FinTech(フィンテック)とは、スマートフォンでの送金といった、金融サービスと情報技術を結びつけたさまざまな革新的な動きのことを指す造語です。

CFA資格を取得した方は、証券、銀行や監査法人などので活躍しており、近年では公認会計士などの他分野のプロフェッショナルがキャリアアップの為に取得するケースも増えています。

グローバルな金融機関の資産運用部門やアナリスト部門で働きたい場合は必須の資格となります。

ここでは、CFAを取得する際に理解がしにくい…

- そもそも証券アナリストとは何をする人か?

- 類似した資格との違いは何か?

この2点を解説していきたいと思います。

証券アナリストとは?経済状況の分析をする人!

証券アナリストの仕事は以下の3つです。

- 関連企業や業界の情報収集・分析

- 投資事業などにおける情報分析および投資対象としての検証

- 決算説明会への出席、経営陣のインタビュー

イメージとしてアナリスト=理系という印象が強いかもしれませんが、実はそうではありません。分析対象の企業や業界の方とコミュニケーションを取る必要がある為、実際は文理両方の資質が求められます。

自分の知識・スキル・五感をフル活用して取り組む為、ハードな仕事ではありますが扱うプロジェクトの規模が大きく、達成感がかなりあります。

CFA資格の強みは?全世界的に通用する点

CFAは、全世界で通用する証券分析の資格です。

就職先にとして日本だけでなく、より投資に積極的な国を選び、活躍の幅を広げられるのもCFA資格の強みです。

例えば、投資大国のアメリカを例に挙げてみましょう。

家計におけるリスク資産(元本割れの可能性がある株式や債券などの投資商品)の割合は、日本の15%に対し、アメリカでは53%です。

| 国 | リスク資産 |

|---|---|

| 日本 | 15% |

| アメリカ | 53% |

アメリカでは、日本でいう学習指導要領にあたるものに金融教育が組み込まれている州が半数以上で、幼少期から資産運用について学んでいます。

その結果、国民全体としての金融リテラシーが高く、投資人口も日本と比較すると多く市場規模も大きいです。

そんなアメリカをはじめとした海外ではCFA資格が投資運用の専門家のライセンスというイメージが定着しています。

そのため、CFA資格保持者の需要も高く、自分の条件にあった就職先を選べる可能性が高いです。

日本に限らず全世界で活躍の機会があり、有利な条件で就職できる点はCFA資格の強みです。

MBAなど類似資格と何が違う?自分に適した資格を探そう

CFAを取得する際に調べられた中で、類似した資格などがありイマイチ理解がしづらい部分も出てきます。

よく、CFAと混同されがちなのはMBAとCMA(日本証券アナリスト協会認定アナリスト)となります。

その違いとして以下のようになります。

- CFA

- 運用を中心とした金融知識を取得を目的とする。

- MBA

- 経営学を中心とした学習を目的とし、交渉やプレゼンなどのディスカッションに特化した面がある。

- CMA

- 投資価値の分析・評価や金融に関する専門的な知識や分析技術を学ぶ。※日本国内向け

こうして、一覧で見ると相違点がある程度ハッキリするかと思います。これらを踏まえて、もう一度、”自分の目標に対して適切な資格はどれなのか?”を考えてみることをおすすめします。

というのも上記の3資格で共通するのが「受講費用と勉強時間がコストとしてかなり高い」という点です。

折角、資格を取得しても自身の目的とズレてしまっていては意味がありません。特にかけた時間とお金のロスの損失は他の一般的な資格と比べてケタ違いです。なので、取得を考える際にはより慎重に検討しましょう。

CFA資格にはもちろん興味があるけれど、他の金融関係の資格も確認しておきたいという場合は、こちらの記事もおすすめです。

CFA資格の受験情報!受験資格や難易度を解説

- 大変なのは覚悟の上で、資格を取得したい

- 受験資格や試験内容はどういったものか気になる

- 試験の合格率や難易度はどれくらいか?

実際に受験をするうえで、事前にこれらの疑問を解決し、試験情報や難易度を把握することで合格率は違ってきます。

ここからは

- CFA資格の受験資格と試験概要

- 試験の難易度と合格率

- 具体的に必要な勉強時間

この3つを解説していきたいと思います。

CFA資格の受験資格は?2022年試験日や費用と合わせて紹介

CFAの受験資格や試験概要などは以下のようになっています。

試験概要

<受験資格> ※下記のいづれかの要件を満たしていること

・大学の学士号(または相当する学位)を取得している

・プログラム登録時点で、大学の学部レベルの最終学年であること

・プログラム登録時点で、4年(48ヶ月)以上のフルタイム職務経験か大学での受講経験があること※職務期間と大学受講期間の重複は認めない

<試験日程 ※2022年ver>

Level 1 2月・5月・8月・11月

Level 2 2月・8月

Level 3 5月・11月

<受験費用>

■共通:CFA プログラム登録料 450$

■試験料

・早期登録料:700$

・標準登録料:1000$

・後期登録料:1450$

<試験会場>

・東京または大阪

<試験科目>

・職業倫理

・計量分析

・経済

・財務諸表分析

・コーポレートファイナンス

・株式

・債権

・デリバティブ

・オルタナティブ投資

・ポートフォリオ管理

<出題形式>

Level 1 1st 多肢選択式90問:2時間15分/2nd 多肢選択式90問:2時間15分

Level 2 午前 多肢選択式60問:3時間/午後 多肢選択式60問:3時間

Level 3 午前 多肢選択式及び記述式:3時間/午後 多肢選択式及び記述式:3時間

※内容は全て英文

概要としては上記の内容となります。特筆すべき点として…

- Level1-3という段階で試験をこなさなければならない

- 問題は英文で書かれているためある程度の語彙力や文章読解力も求められる

- 受験資格以外に取得するための要件がある

一般的に試験は2次までのことが多いですが、CFAの場合は3次まであります。ただ、試験科目は重複するのでその度に新しい勉強が必要ということではありません。

CFA資格は大学生でも受験資格がある?

CFAには受験資格があり、大学生の場合は「試験日が卒業する月の11ケ月以内前」であれば受験資格があるので、大学4年生であれば受験可能です。

3回生以下の学年の場合は、職務経験と大学在籍期間の合計が4000時間あれば受けることができます。

ただ、CFA資格は金融業界で働く人がスキルアップのために取得する資格で、実務経験があった方が有利に働く試験内容です。

大学生で金融系の難関資格に挑戦したい場合は、公認会計士など、よりおすすめの資格をこの記事でも紹介していますので、参考にしてみてください。

CFA資格取得の流れ!合格後の実務経験が必要

CFAでは受験資格以外に取得要件もあるので注意が必要です。

資格取得の為に必要な要件は以下の4つとなります。

<資格取得要件>

・36ヵ月以上の期間に 4,000 時間の適格な投資実務経験を有すること

・CFA Instituteの正会員(regular member)となること

・CFA Instituteが規定する倫理規範と職務行為基準を遵守する誓約書に署名すること

・全レベルすべての試験に合格し、CFAプログラムを完了すること

4つの要件で一番難易度が高いのは、実務経験の項目になります。受験する際に、この項目を満たしているかどうかを事前に確認しておきましょう。

CFA資格の難易度は?合格率は高く見えるが…

CFAの合格率は以下のようになっています。

| Level1 | Level2 | Level3 | |

| 2020年 | 12月:49% | 55% | 56% |

| 2019年 | 6月:41% 12月:42% | 44% | 56% |

| 2018年 | 6月:43% 12月:45% | 45% | 56% |

数値で見ると2人に1人は受かるので、合格率としては決して低くはありません。しかし、その難易度は数ある金融関係の資格内では間違いなくトップクラスです。

試験の難易度を上げている理由としては以下の3点が挙げれます。

- 問題文が英文の為、英語スキルが必須

- 試験範囲が広く、記述式などの暗記以外の問題が出題される

- 3次試験まであり、取得に時間がかかる

どの条件もかなり厳しく。途中で挫折してしまう方も出てきます。つまり、落第した人とは別に、”そもそも試験に到達できない人”というのも一定数いることも考慮すると難易度としてはかなり高いものと予想できます。

CFA資格の勉強時間は?1科目300時間が目安!

「資格取得の為にはどのくらいの勉強時間が必要か?」

この問いに関しては、各レベルに対して平均300時間の勉強時間が必要になります。ただ、これはあくまでストレート合格できる人の場合という前提で考えた方が良いです。

というのも、前述の通り、CFAでは不合格になる人以外に”難易度のあまり試験に到達できない層”が一定数発生します。

また、実際に受験した方の体験談などを見ると…

”合格に6年かかった”

”同期5人で受験して受かったのは2人だけ”

といった記載もありました。自分の実力と相談にはなりますが、勉強時間や準備期間は多めに見積もっていた方が妥当です。

CFA資格が生かせる場面は?金融業界で広く活躍!

「難易度が高いのは分かったけど、具体的にどういった場面で活かせるのか?」

確かに折角苦労して取得しても、活かし方が分からなければ意味がありません。

ここからは…

- CFAは日本企業でも使えるのか?

- CFA資格を持つ人の仕事内容は?

- CFA資格保持者の年収はどれくらい?

この3つを解説したいと思います。

CFAは日本企業では意味ない?十分役立つ!

「CFAは米国証券に関する資格だから日本国内では意味はないのかな?」

「活躍するとしたらやはりグローバルの舞台で戦わなければならないのか?」

結論から言うと、日本国内でも十分に役に立ちます。

その理由としては…

- 有資格者=専門知識以外に実務的な英語力があると判断される

- 国内でもアセットマネジメントや投資銀行などでの需要がある

- 国内の有資格者が1300人と少ないため、希少性が高い

上記のような点が挙げられます。

実際に求人サイトを見ていても、CFAの有資格者が優遇されている求人もあります。なので、日本国内で通用しないということは特にありません。

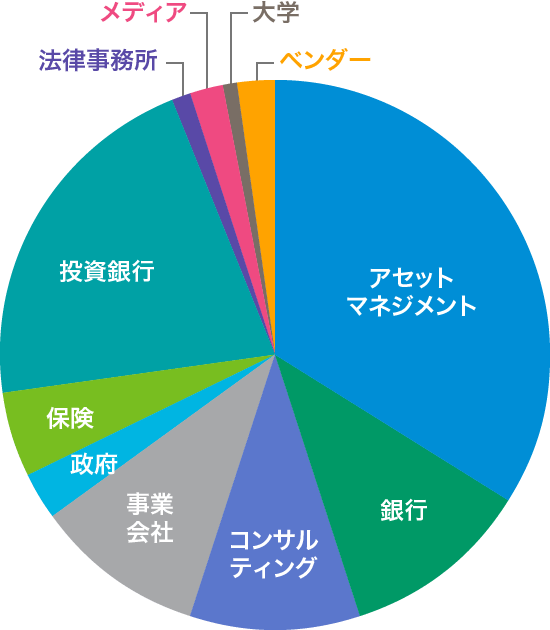

CFA資格を持つ人の仕事内容は?金融機関で働くケースが多い

CFA資格取得後の進路としては、アナリストやトレーダーに転職するケースが多いです。

具体的には以下のような傾向があります。

基本的に金融業界という枠に変更はありませんが、アセットマネジメント(資産運用)に就職する方が多いようです。

CFA資格保持者の年収はどれくらい?1000万超えも十分狙える!

CFAの有資格者の年収ですが、700-1000万は安定して目指せます。また、業務内容によっては1000万越えも十分に可能です。

マイナビエージェントの調査によると証券アナリストの平均年収が824万と高水準です。

また米国CFA協会が、2016年に約2,800人のCFA取得者に実施した調査によると、下記のような高水準を維持しています。

- 上位層 平均3,000万円

- 中間層 平均1,900万円

- 下位層 平均1,200万円

CFAを受験したい!おすすめ対策方法・予備校を紹介!

「受験を考えているが、具体的にどうすれば良いのか分からない」

確かに、ここまで試験の難易度や受験資格が複雑だと対策方法も立てづらいですよね。

具体的な対策としては以下の3点が挙げられます。

- 予備校に通う

- テキスト教材を活用する

- 学習サイトを活用する

コストを抑えるのであれば独学という方法もありますが、個人的にはおすすめしません。

なぜなら、CFAの試験の場合だと個人でカバーする範囲にどうしても限界があるからです。

そういった面を考慮すると、費用はかかりますが予備校や専門学校に通って学ぶというのがおすすめです。

予備校や専門学校に通うメリット

・勉強のスケジュールやペース配分を学校側でしてくれる

・ポイントや要点に対して重点的に取り組める

・個人のライフスタイルに合わせた適切な学習環境を提供してくれる

「専門学校や通信講座が多くありすぎて選ぶだけでも億劫になる」

数ある中で僕自信がおすすめするのは次の通信講座です。

資格の学校 TAC

<特徴>

・各レベルに沿った試験対策が可能

・WEB通信講座で場所を選ばずに学習が可能

・Schweser(Schweser Notes™)テキストで試験範囲をもれなくカバー

<受講料>

・Level1対策講座 15万0000円〜

・Level2対策講座 18万5000円〜

・Level3対策講座 18万5000円〜

※受講コースによって金額が分かれるので、詳細は下記の公式サイトで確認してみてください

<URL>

・CFA®|資格の学校TAC[タック]

TACの特徴

- 毎年約20万人が受講する大手予備校のTAC

- 多くの講座で合格者数を公開しており、確固とした合格実績がある

- 実力のある講師陣と毎年改定される教材で受講生を合格に導く

\受講スケジュールや受講者の声も確認できます!/

TACのカリキュラムを確認

CFA以外の金融関連資格を取得したい!おすすめを一覧で紹介

CFA資格の受験には、

- 相当の勉強時間

- 講座の受講料などのコスト

- 仕事を両立するマネジメント能力

これらが必要となり、受験にはかなりの覚悟が必要な難関資格であることがわかりました。

ここからは試験勉強を初めてから「こんなはずじゃなかった!」とならないために、比較対象としてCFA資格以外の金融関連資格についてもおさらいしたいと思います。

CFA資格以外の金融関連資格を、

- CFAと合わせて持っておくといい資格

- CFAの代わりに取得する資格

- CFAへの足掛かりとして取得する資格

この3つの視点でまとめました。

現状やこれからのキャリアプランをイメージしながら確認してくださいね。

CFAと合わせて持っておくといい資格

公認会計士・USCPA

企業が作成する決算報告書が正しく作成されているか、第三者の立場で監査するのが公認会計士です。

医師や弁護士と並ぶ国家3大資格であり、合格率は10パーセント台と難易度の高い資格です。

資格を取得している人だけが業務を行える独占資格のため、資格取得後は士業として活動できます。

しかし難易度が高い分、1.5年から2年の間試験勉強に専念する必要があり、現在お勤めの場合は一度キャリアを中断する必要があります。

そのため、CFA資格保持者が公認会計士を取得するというよりは、証券知識をつけるために公認会計士がCFA資格を取得するパターンが一般的です。

もし…

- 海外や外資系企業で働きたいけど、

- 今の仕事や辞めずに働きながら資格を取得したい

このように思っているなら、USCPA(米国公認会計士)を目指すという方法もあります。

USCPA資格は受験者の9割が働きながら受験しています。

また、

- 英語で出題され、

- CFA資格のLevel1とLevel2でも会計を取り扱う

この2点において、勉強内容が共通している部分もありCFA資格との相性も良いといえます。

公認会計士がUSCPAか、これからのキャリアプランと照らし合わせて考えてみてくださいね。

公認会計士はAIが発達したら必要なくなるのでは?と不安に思う方はこちらの記事も参考にしてください。

CMA

CMA資格は日本の証券アナリスト資格です。

CMA資格の試験について知りたい方は、こちらの記事で詳しく解説しています。

CMA資格は、CFA資格と出題範囲が被っている部分も多く、もちろん日本語で出題されるので言語の壁もありません。

違いとしては、CFA資格は3次試験まであるのに対し、CMA試験は2次試験相当までです。

どちらかといいうと、CMA資格からのステップアップとしてのCFA資格という位置づけです。

そのためCFA資格を取得している場合は、CMA資格がないからといって業務に支障をきたすということは少ないです。

それでもCFA資格とCMA資格は出題範囲が被っていることから、CMA資格は追加で労力をかけずに取得できます。

国内の金融企業を中心に働く場合は、ダブルライセンスとして持っておいて損のない資格です。

ファイナンシャルプランナー

ファイナンシャルプランナーは、個人のライフプランの実現を幅広い金融知識をもとにサポートする資格です。

ファイナンシャルプランナーの詳しい仕事内容はこちらの記事で紹介しています。

試験範囲は次の通りで、CFAのメイン業務である金融資産運用も試験範囲のひとつです。

- ライフプランニングと資金計画

- リスク管理

- 金融資産運用

- タックスプランニング

- 不動産

- 相続・事業承継

ファイナンシャルプランナーは単独で力を発揮するというよりは、「税理士×ファイナンシャルプランナー」のように他の金融分野の資格と掛け合わせることで大きな付加価値を生み出します。

クライアントにアドバイスをするとなると、ファイナンシャルプランナー1級の取得が望ましいです。

ファイナンシャルプランナー1級の合格率は7~18%と決して高くありませんが、CFA資格に合格できるレベルであれば問題なく取得できます。

- 証券分野だけでなく金融全般に興味がある

- 独立開業したい

- 個人に向けて資産形成のコンサルティングをしたい

このようなビジョンがあれば、ファイナンシャルプランナーを併せて取得すると役立ちます。

CFAの代わりに取得する資格

MBA

CFAと比較されがちですが、似て非なるものがMBAです。

MBAは、資格ではなく日本語では「経営学修士号」にあたる学位です。

CFAが金融に特化した資格であるのに対し、MBAは、

- ものごとの考え方

- ディスカッションを通して培われるプレゼン能力

- 人脈形成

これらの企業を経営していく上で必要な能力を身に着けた人に授与される称号です。

2年間は学業に専念する必要があり、どの大学のMBAを取得するかにもよりますが、生活費や学費、諸経費を含めると2,000万円ほどかかることもめずらしくありません。

このようにMBAの取得には、相当の熱意と資金力が求められます。

- キャリアの中断

- 学費や生活費

これらのコストを支払ってでも世界で活躍できる力を身に着けたいという場合にのみ目指すことをおすすめします。

このように受験のハードルが高いMBAですが、CFA資格よりMBAをおすすめできる場合があります。

それは現在、金融業界以外にお勤めの場合です。

CFA資格は働きながらの取得も可能ですが、そのほとんどが金融業界で働く人です。

もしまったく違う業界で働いていいる場合、働きながらCFA資格を取得する難易度はぐっと上がります。

畑違いの業種とうい逆境にも負けず努力を重ね、CFA資格を取得したとしても、金融業界で経験を積んできた人と、まったく未経験の場合では、経験者の方が採用されやすいといえます。

このように金融業界以外で働く人にとっては、CFA資格の取得後の待遇が努力に見合わない場合もあるので、条件があえばMBAの取得も視野に入れてみてはいかがでしょうか。

国内で受けられるMBAの講座が気になる方は次の記事を参考にしてみてください。

税理士

税理士の主な業務は、

- 日常の会計処理のサポートから決算書の作成まで

- 法人税や消費税といった税務申告書の作成と申告

- 資金調達や収益向上のためのコンサルティング業務

- 事業承継や相続へのアドバイスや支援

先ほど紹介した公認会計士が、決算書や税務申告書の監査が主な業務なのに対して、税理士はこの決算書や税務申告書の作成を担当します。

税理士の業務についてまず詳しく知りたいという方は、こちらの記事がおすすめです。

税理士資格は、会計科目と税法科目の合計5科目に合格する必要があります。

合格率は各科目とも10%から20パーセント台と決して高くなく、CFA資格と同様に難易度の高い資格です。

近年は会計システムの自動化が進んでおり、①②の決算書の作成や税務申告よりも、③④のコンサルティング業務の方が企業から求められています。

決算書分析能力が必要な点でCFAと似ている点もあり、

- 税法などの法律に興味がある

- 企業と一緒に成長していくことができる

この2点に魅力を感じる場合は、税理士資格もおすすめです。

アクチュアリー

アクチュアリーは統計学や確率論を用いて、未来のリスクや不確実性を予測・評価する仕事です。

例えば保険システムにおいて、死亡率などを数学的に分析し、保険料を算定するといったものが挙げられます。

年金や共済事業など多彩なフィールドで活躍しています。

試験範囲は次の通りで、金融分野の数理的部分が幅広く問われます。

- 数学

- 生保数理

- 損保数理

- 年金数理

- 会計・経済・投資理論

- 生保

- 損保

- 年金

試験は2次試験まであり、合格率は10%程度で合格まで平均7年かかるともいわれる難関資格です。

アクチュアリーの試験概要についてはこちらの記事で詳しく解説しています。

働ききながら取得する資格である点はCFAと同じです。

文理両方の要素が求められるCFA資格に対して、アクチュアリー資格は数理に特化した資格です。

統計や分析といった数理的要素が得意分野の場合は、アクチュアリー資格も候補に入れてください。

CFAへの足掛かりとして取得する資格

日商簿記検定

すべての企業の決算書は、「簿記」を用いて作成されています。

簿記の知識は、金融業界においての共通言語です。

金融業界で働きたい場合は、まずはじめに取得すると良い資格です。

日商簿記検定は、3級・2級・1級があり、それそれの級のレベルは次の通りです。

- 3級:入門レベル

- 2級:経理の実務で通用するレベル

- 1級:専門レベル(税理士の受験資格を得るために受験する場合が多い)

金融業界で働きたいけど、自分が向いているか分からないという場合は、まず簿記3級を受験してみましょう。

2022年度の試験日程は次の通りです。

| 第161回 | 第162回 | 第163回 |

|---|---|---|

| 2022年6月12日(日) | 2022年11月20日(日) | 2023年2月26日(日) |

試験日は、年3回の統一試験に加えて、3級・2級であれば、インターネットで自分の好きな日程での受験も可能です。

合格に必要な勉強時間も3級であれば100時間程度とされており、集中して勉強すれば1~2カ月の短期間での合格も可能です。

金融業界への足掛かりとしても、自分の金融リテラシーをあげるためにも、日商簿記検定は取得しておいてまず間違い資格です。

簿記の知識が大切なことは分かったけれど、就職に直結する資格を探しているからのその点も確認したいという場合は、こちらの記事を参考にしてください。

経理・財務スキル検定(FASS検定)

現職の経理として働いている人が、自分の経理スキルを客観的に測るために受験するのが、FASS検定です。

出題範囲は次の通りです。

- 資産

- 決算

- 資金

- 税務

試験結果は合格・不合格ではなく、習熟度に応じてA~Eの5段階で評価されます。

| レベル | 評価 |

|---|---|

| A | 経理・財務分野について、業務全体を正確に理解し、自信をもって経理・財務部門の業務を遂行できるスキルをもっている。 |

| B | 経理・財務分野のほとんどの業務を理解し、業務を遂行できるスキルをもっている。分野によって、知識の正確さに個人差があるものの、業務を妨げるようなことはなく、適切に対応できるスキルをもっている。 |

| C | 経理・財務分野について、日常の業務を行うための基本的なスキルが身についているが、自己の経験以外の業務への対応力について差が見られる。日常の業務であれば、業務を理解して、支障なく対応できるスキルをもっている。 |

| D | 分野によって、知識の正確性に差があり、不十分な部分が多いが、支援を受けながら、最低限の業務を行うスキルをもっている。 |

| E | 経理・財務分野について、部分的にしか理解できていない。今後の努力を期待する。 |

A判定であれば、経理として問題なく業務を遂行できることが客観的に証明でき、職場での評価も上がります。

まずはA判定を取得した上で、経理の中でも自分の得意な分野を見つけ、より専門的な資格の勉強しておくことでスキルアップにつながります。

電子会計実務検定

会計業界もIT化が進んでおり、上場企業はもちろん中小企業もほとんどが会計ソフトを使って日常の経理処理をしています。

電子会計実務検定は、会計ソフトを利用して経理処理をする能力と測る検定です。

3級・2級・1級があり、それそれの級のレベルは次の通りです。

- 3級:原子証憑を見て会計ソフトに入力できる

- 2級:在庫管理や給与計算といった関連ソフトとの連携がとれる

- 1級:会計ソフトの導入や電子帳簿保存法への理解がある

3級・2級はインターネットで随時受験できます。

2022年度の1級の試験日程は、次の2回です。

| 第1回 | 第2回 |

|---|---|

| 2022年10月2日(日) | 2023年2月19日(日) |

簿記の知識があれば、会計ソフトも直感的に使うことができます。

それではどのような場合に電子会計検定をおすすめするかというと、次の2つの項目に当てはまる場合です。

- PCの取り扱いが苦手

- 経理未経験

上記の2つの項目に当てはまり、就職先や職場で利用する会計ソフトが、

- 弥生会計

- 勘定奉行

- 会計王

- PCA会計

この4つのどれかの場合は、電子会計実務検定を受験することで、会計ソフトを使った会計処理に慣れ親しむことができます。

経理として働く場合、会計ソフトの取り扱いは必須なので、電子会計実務検定で経理職員としての一歩を踏み出しましょう。

CFA資格は世界で通用する金融関連資格!取得すれば年収アップを狙える

最後にここまでの内容をおさらいしてみましょう

- 資格取得の為には厳しい試験と取得条件を満たす必要がある

- 取得後の進路としてはアナリストやトレーダーに転職するケースが多い

- 有資格者は年収として1000万円越えも夢ではない

今回の記事を参考に、ぜひあなたのキャリアアップに役立ててみてください。